「離婚するけど、夫婦で組んだ住宅ローンはどうなるの?」「家を売るしかない?」「相手が払ってくれなかったら…」

岡山県内で、共同名義の住宅ローンが原因で、離婚後の生活に大きな不安を抱えている方へ。その問題、一人で抱え込む必要はありません。

実は、この複雑に見える問題の解決策は、基本的に3つしかありません。この記事では、それぞれのメリット・デメリット、そしてあなたが「今すぐ」準備すべきことを、専門家の視点から分かりやすく解説します。

この記事を読めば、不安が整理され、離婚後の新しい生活を安心してスタートさせるための具体的な道筋が見えるはずです。

\お気軽にご相談ください!/

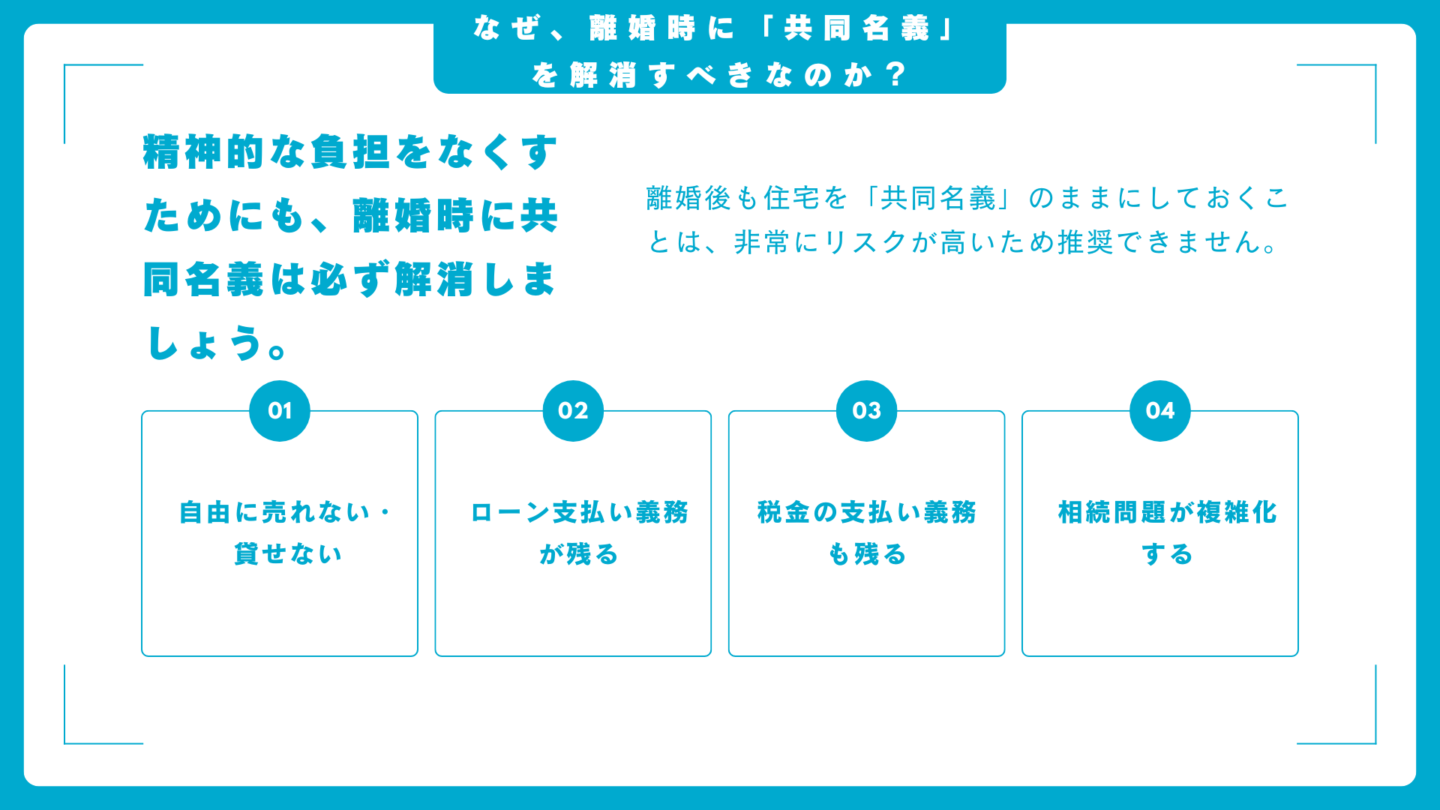

【最重要】なぜ、離婚時に「共同名義」を解消すべきなのか?

まず結論からお伝えすると、離婚後も住宅を「共同名義」のままにしておくことは、非常にリスクが高いため推奨できません。具体的には、以下のような問題が起こり得ます。

- 自由に売れない・貸せない: 家を売却、賃貸に出す、リフォームする際など、すべての場面で元パートナーの同意が必要になります。

- ローン支払い義務が残る: 離婚しても、金融機関との契約は別問題。あなたが連帯保証人・連帯債務者である限り、相手の返済が滞ればあなたに請求が来ます。

- 税金の支払い義務も残る: 固定資産税の納税義務も二人分です。

- 相続問題が複雑化する: 万が一、元パートナーが亡くなった場合、その持分は元パートナーの相続人(再婚相手やその子など)に引き継がれ、見知らぬ人と家を共有する事態になりかねません。

このようなトラブルを避け、精神的な負担をなくすためにも、離婚時に共同名義は必ず解消しましょう。

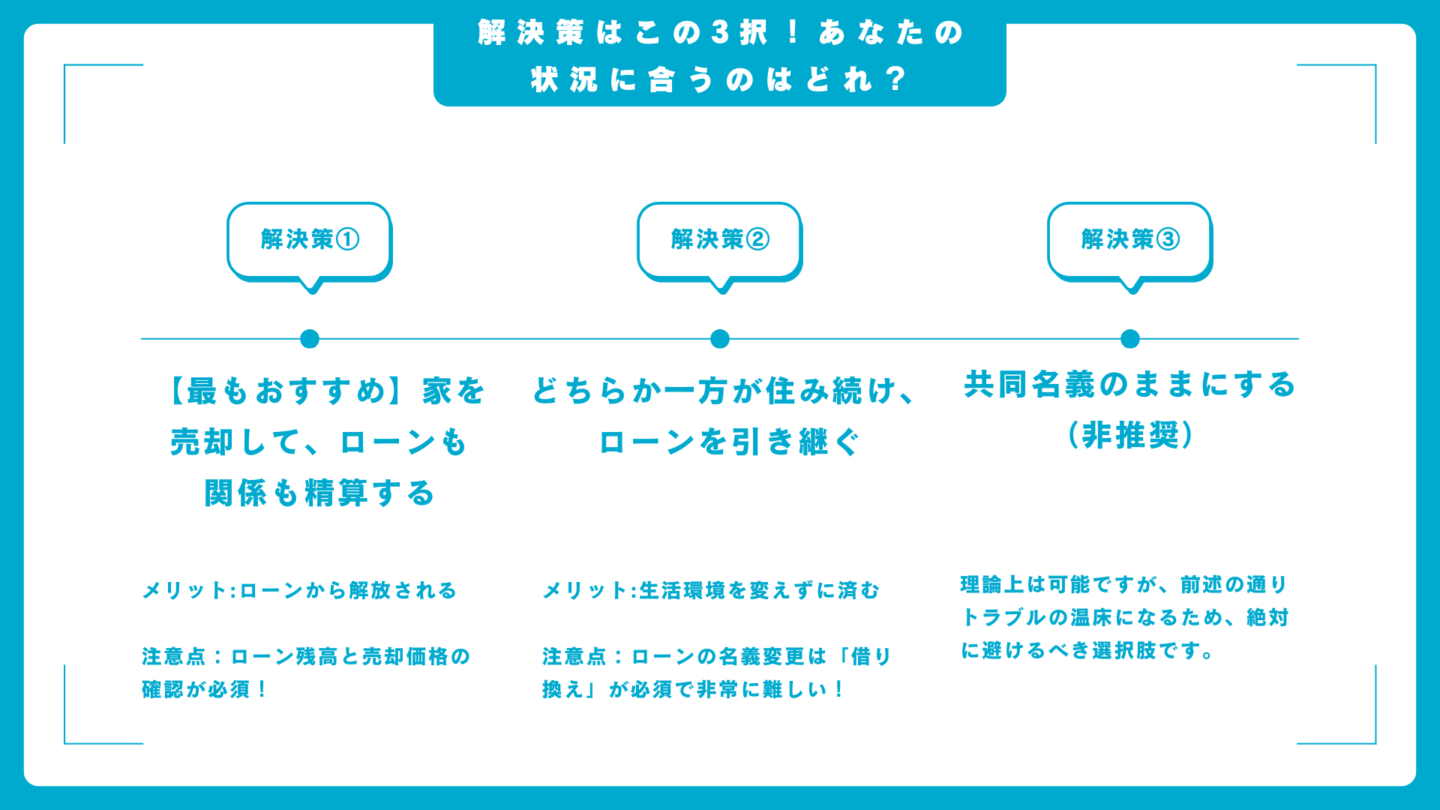

解決策はこの3択!あなたの状況に合うのはどれ?

共同名義を解消する方法は、主に以下の3つです。それぞれのメリットと注意点を比較し、ご自身の状況に最適な方法を見つけましょう。

解決策①:【最もおすすめ】家を売却して、ローンも関係も精算する

一番クリーンで、後のトラブルが少ないのが「売却」です。

- メリット:

- ローンから解放される: 夫婦ともに住宅ローンという大きな負債から完全に解放されます。

- 公平な財産分与: 売却で得たお金からローン残高や諸費用を差し引き、残った現金を公平に分け合えます(原則2分の1ずつ)。

- 新しい生活の資金に: 分配されたお金を、新生活の頭金や当面の生活費に充てることができます。

- 注意点:ローン残高と売却価格の確認が必須!

- アンダーローン(売却価格 > ローン残高): 問題ありません。手元にお金が残ります。

- オーバーローン(売却価格 < ローン残高): 注意が必要です。売却してもローンが残るため、その不足分を自己資金で補う必要があります。自己資金が用意できない場合は、金融機関の合意を得て売却する**「任意売却」**という方法もあります。

解決策②:どちらか一方が住み続け、ローンを引き継ぐ

お子さんの学区を変えたくないなどの理由で、どちらかが住み続けるケースです。

- メリット:

- 生活環境を変えずに済む: 特に子どもへの精神的な負担を減らせます。

- 売却の手間がかからない: 買い手を探すなどの手間や時間を省けます。

- 注意点:ローンの名義変更は「借り換え」が必須で非常に難しい!

- 金融機関は名義変更を認めない: 「共同名義→単独名義」への変更は、金融機関にとって貸し倒れリスクが高まるため、原則として認められません。

- 実質的には「借り換え」が必要: 住み続ける側が、自分一人の収入で新たに住宅ローンを組み直し、それで今ある共同名義ローンを完済する必要があります。単独での返済能力が問われるため、審査は非常に厳しくなります。

- 連帯保証から外れられない: 相手が住み続けても、あなたが連帯保証人の場合、自動的には外れません。相手がローンを借り換えない限り、あなたはずっと返済義務を負い続けるリスクがあります。

解決策③:共同名義のままにする(非推奨)

理論上は可能ですが、前述の通りトラブルの温床になるため、絶対に避けるべき選択肢です。

▼この記事も読まれています

【不動産売却の悩み完全ガイド】岡山市で後悔しないための全知識

\お気軽にご相談ください!/

後悔しないために!離婚前に「今すぐ」準備すべき4ステップ

いざ離婚協議を始める前に、必ず以下の準備をしておきましょう。感情的な話し合いを避け、有利に交渉を進めるための重要なステップです。

- ステップ1:住宅ローンの現状を正確に把握する

- 何を? 「ローン残高が今いくらか」「契約内容は(連帯債務か、連帯保証か)」

- どうやって? 金融機関から毎年送られてくる「返済予定表」や、金融機関のウェブサイトで確認します。

- ステップ2:家の価値を調べる

- 何を? 「今の家がいくらで売れるのか」

- どうやって? 複数の不動産会社に「無料査定」を依頼します。1社だけでなく、2~3社に依頼して価格を比較するのがポイントです。

- ステップ3:売るか住むかの方向性を決める

- ステップ1の「ローン残高」とステップ2の「査定額」を比較し、オーバーローンかアンダーローンかを確認します。この結果が、売却すべきか、住み続ける可能性があるかの大きな判断材料になります。

- ステップ4:専門家に相談する

- 誰に? 財産分与で揉めそうなら弁護士、家の売却を具体的に進めるなら不動産会社です。

- なぜ? 専門知識がないまま当事者だけで話を進めると、不利な条件になったり、後々トラブルになったりする可能性が高いからです。早めに相談することで、最善の解決策が見つかります。

まとめ:後悔しない離婚のために、岡山で頼れる専門家へ早めの相談を

共同名義の住宅ローン問題は、放置すればするほど複雑化し、あなたの新しい人生の足かせになりかねません。

しかし、ここまで読んだあなたは、もう大丈夫。やるべきことは明確です。まずは「ローン残高の確認」と「家の無料査定」から始め、ご自身の状況を正確に把握しましょう。

そして何より大切なのは、一人で悩まず、信頼できる専門家を味方につけることです。特に不動産の売却は、離婚案件の取り扱いに慣れた不動産会社に相談することが、スムーズな解決への一番の近道です。

あなたの未来は、あなたの行動で変えられます。このガイドが、あなたの不安を和らげ、明るい未来への一歩を踏み出すきっかけになれば幸いです。

専門家への第一歩、無料で試しませんか?

私たちTorus不動産は、岡山での離婚に伴う不動産売却のご相談を数多くお受けしてきました。お客様の状況やご希望を丁寧にお伺いし、最適な売却プランをご提案します。

「家がいくらで売れるか知りたい」「オーバーローンが不安」といったご相談だけでも大歓迎です。共同名義のローン問題と新しい住まい探しを、私たちがワンストップでサポートします。

土地探し無料相談会・オンライン部屋探しはこちらから!